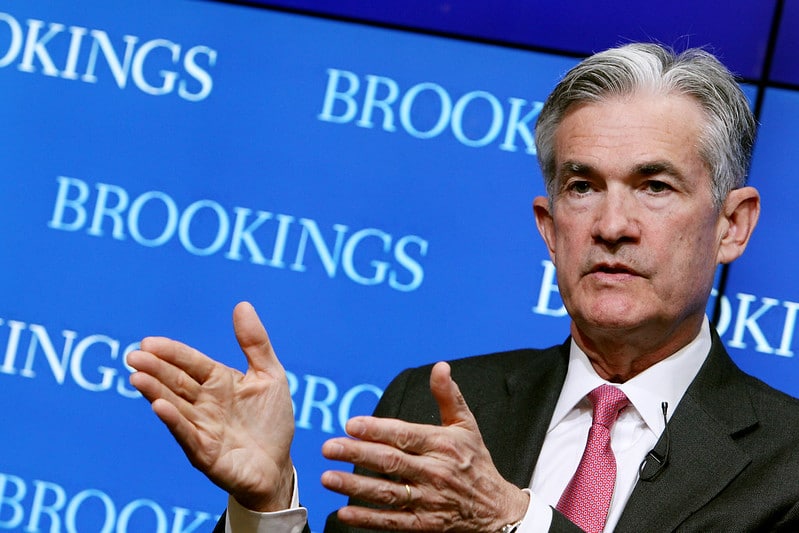

Les discours des banquiers centraux utilisent toujours les mêmes ficelles : mieux vaut concentrer l’attention des investisseurs sur de petits détails que sur un gros problème.

L’art des autorités consiste à faire en sorte que les agents économiques se concentrent sur le très court terme afin qu’ils évitent d’anticiper ce qui va se passer ensuite.

La technique est donc de focaliser l’attention sur le doigt, plutôt que sur la forêt ou le paysage que ce doigt désigne.

Les taux d’intérêt ont été ramenés à zéro pendant une décennie. Au cours de cette décennie, les autorités monétaire et budgétaire ont collaboré afin de créer le maximum de monnaie de base.

Du rendement contre du rien

Les opérations des banques centrales ont consisté à acheter des fonds d’Etat de long terme, donc des actifs financiers qui avaient un rendement, et à les payer en émettant de la monnaie ou des réserves qui ne rapportaient rien.

Les investisseurs en manque de rendement ont donc recherché les actions. Ils ont ainsi poussé les valorisations au-delà des extrêmes de 1929 et 2000.

Cette recherche de rendement n’est pas mécanique. Les investisseurs s’y sont engouffré parce qu’une tendance boursière haussière était enclenchée. Ils ont suivi cette tendance et amorcé une sorte de pompe.

En bonne logique, à un moment donné, les détenteurs de liquidités auraient dû cesser d’acheter lorsqu’ils ont pris conscience que les cours boursiers devenaient trop élevé. En effet, si l’on tient compte des risques de perte sur le capital, à un moment donné, il devient plus sage de préférer conserver ses liquidités plutôt que de continuer à acheter des actifs bousiers.

Mais les pouvoirs publics et les autorités monétaires ont fait en sorte que jamais ce moment de prise de conscience raisonnable ne se produise.

Ils ont prétendu que les critères anciens n’étaient plus valables, que dorénavant ce n’était plus comme avant, que la valeur d’un actif financier n’était pas intrinsèque et fondamentale mais dépendante des taux d’intérêt et que toujours les taux d’intérêt allaient rester bas.

Ils ont entretenu cette croyance et l’ont ancrée dans la tête des gens. Ils ont promis que toujours l’argent serait toujours surabondant et quasi gratuit.

Cela a déclenché le mouvement de spéculation boursière que l’on connaît avec ses dimensions historiques.

Un krach pour revenir à la moyenne

Les actions américaines en particulier sont valorisées 3,6 fois ce qu’elles devraient valoir si on appliquait les critères de valorisation de très long terme et si on en attendait la même rentabilité que celle du passé.

Pour revenir aux normes, les actions américaines devraient ainsi baisser de… 72% !

La surévaluation, c’est le transfert des gains futurs attendus de l’investissement dans le présent. Autrement dit, cela consiste à prendre en compte tout ce qui sera gagné dans le futur dès maintenant, à manger son pain blanc. Si vous surpayez un actif financier aujourd’hui, cela signifie que vous payez maintenant ce que vous devez recevoir plus tard. Vous réduisez votre rentabilité future.

Cette spéculation a transféré plus d’une décennie de gains futurs sur le marché dans le présent. Ces gains sont maintenant derrière nous, intégrés dans des multiples cours/bénéfices (les fameux PER) à couper le souffle.

Si l’histoire est un guide, un effondrement des valorisations est susceptible de renvoyer ces gains dans le futur.

Comme le dit Hussman, lorsque l’horizon d’investissement commence à des valorisations extrêmes et ne se termine pas aux mêmes extrêmes, le recul des valorisations qui intervient entretemps agit comme un vent contraire qui consomme tout le rendement qui serait autrement fourni par les dividendes et la croissance des fondamentaux.

Du cash ou des actions ?

Les cours boursiers records actuels que les investisseurs observent ici sont le produit :

a) De multiples de valorisation record qui ont été gonflés par une décennie de politique de taux d’intérêt zéro et la spéculation qui en a résulté par des investisseurs en manque de rendement.

b) Des marges bénéficiaires faussées et gonflées par des milliers de milliards de dollars de dépenses déficitaires temporaires du gouvernement. Car, n’oubliez jamais, les déficits des uns font les excédents des autres.

En clair, les valorisations actuelles ne peuvent être extrapolées, car elles découlent de politiques qui ne peuvent être prolongées à l’infini.

Et le vrai paysage, la vraie forêt, c’est cela, cette reconnaissance que l’on ne peut continuer.

Le doigt, c’est la discussion sur les modalités et l’enrobage pour faire passer la pilule.

N’oubliez jamais : le jour où le public et les investisseurs auront compris que le cash est un actif plus désirable et moins dangereux que les actifs boursiers, les autorités pourront créer autant de monnaie qu’elles le veulent, cela restera sans effet. Les gens stockeront juste le cash en attendant que les cours boursiers soient dégonflés.

[NDLR : Retrouvez toutes les analyses de Bruno Bertez sur son blog en cliquant ici.]